執筆者:荒木 杏奈 / アンナアドバイザーズ株式会社

ここ数年の為替レートは円安傾向にありましたが、2024年7月から急速な円高に転じました。

海外不動産投資では、為替レートと不動産収益が密接に関わっており、為替の変動は無視できません。

今回は、2024年に発生した急速な円高の原因や、円高の状態でとるべき対策などを詳しく解説します。

ぜひ最後まで読んでいただき、為替の変動に際して適切な対処ができるようにしましょう。

ここ最近の為替相場の状況

2024年に発生した急速な円高の理由を探る前に、近年の為替レートの状況を整理しておきましょう。

以下は、2020年1月から2024年9月までの為替相場の推移を抜粋したものです。

| 年月 | 1ドルあたりの円 |

|---|---|

| 2020.01 | 109.39 |

| 2021.01 | 103.70 |

| 2022.01 | 114.86 |

| 2022.04 | 125.98 |

| 2022.06 | 133.93 |

| 2022.12 | 135.25 |

| 2023.01 | 130.24 |

| 2023.06 | 141.27 |

| 2023.12 | 144.13 |

| 2024.01 | 146.64 |

| 2024.03 | 149.67 |

| 2024.04 | 153.52 |

| 2024.06 | 157.90 |

| 2024.07 | 158.18 |

| 2024.08 | 146.34 |

| 2024.09 | 143.58 |

2020年1月から2022年1月ごろまでは1ドル100円〜110円台を維持していましたが、2022年4月以降に一気に円安が加速しています。

円安が加速した背景として、次のような理由が挙げられます。

- 新型コロナウイルス感染症に伴うアメリカでの物資不足:供給不足・需要過多によるインフレの進行

- インフレ対策のためのアメリカ政府による高金利政策:高金利によるドルの値上げ

- 長期間にわたる不景気からの脱却を目的とした日本の超低金利政策:円の価値の停滞

- ロシアのウクライナ侵攻による世界経済の混乱:安定性の強い通貨であるドルの需要が加速

日米間の大幅な金利差から高金利のドルが好まれ、投資家による「円売りドル買い」が円安を進行させました。

日米間の金利差が拡大し続けたことで近年は円安を辿る一方でしたが、2024年8月には一転して円高になっています。

急速な円高が進行した理由3選

2024年7月初頭には1ドル161円台にまで落ち込んだ為替レートですが、同年8月には146円台と急激に円高に転じました。

急激な円高の理由を3つに分けてご説明します。

日銀による金利引き上げ措置

日銀は物価目標を2%に設定しており、目標に近づいたとの判断をもとに、2024年3月にマイナス金利を解除しました。

2024年7月の歴史的な円安に直面し、輸入コストの上昇に伴う消費の停滞を懸念した日銀は、物価安定のために追加で金利を引き上げる決断に至っています。

2024年の政策金利は1月時点で-0.1%でしたが、3月には0.1%、7月31日時点では0.25%にまで引き上げられました。

金利引き上げに反応して、円のトレードが活性化したことで円高を招いたと考えられています。

円キャリー取引に関わる急速な円の買い戻し

円キャリー取引が難しくなったために、円の買い戻しが進んだことも円高の原因に挙げられています。

円キャリー取引とは、低金利の円で資金を借り入れて、ドルなどの高金利の外貨に買い換えて資産を運用する投資方法です。

円キャリー取引では、資産運用の収益だけでなく通貨間の金利差も作用するため、より大きな収益が期待できます。

円キャリー取引を用いた資産運用では、アメリカ経済を牽引してきたIT関連のハイテク株などが好まれていました。

しかし2024年8月にはアメリカのハイテク株が急落しており、市場全体の変動が大きくなりました。

円金利の引き上げやアメリカ株の急落などが原因で変動が大きくなり、円キャリー取引のリスクが高まったことで、円の買い戻しが進んだと考えられています。

海外投資家による急激な円売りの解消

急速な円高の理由のひとつに、海外投資家による日本株の買い付けも関係するといわれています。

海外投資家が日本株をトレードする際に、まずは手持ちの資金を円に換えてから株を購入しますが、円に換える段階で為替リスクが生じます。

為替リスクを回避するためには、受取日などを前もって決めておき、決済した時点の通貨とレートをもとに売買を行う為替予約が有効です。

円安の進行を見込んで円売りポジションを構築していた投資家にとって、日銀の金利引き上げは予想外の措置だったと想像できます。

円売りが急速に解消されたことで相場のバランスが崩れ、円高に転じたと考えられています。

円高は短期的な事象に留まる見込み

2024年の急激な円高は、日銀の金利引き上げや株価の下落などで円の価値が相対的に高まったためだと考えられています。

一方で、円高はあくまでも短期的な事象で、長期的には円安に推移していくというのが専門家・識者の主流な見解です。

一般的には円ドルの金利差が大きいと円安になりますが、円ドル間の金利差は依然として5%程度の開きがあります。

金利差が劇的に解消されない限りは、円高の維持は困難です。

現に、9月には1ドル140円台前半まで上昇した円ですが、10月上旬時点では1ドル140円台後半と徐々に円安基調に戻りつつあります。

多くの専門家や識者は、最終的には1ドル150円台で推移していくという見解を示しています。

基本的に円は為替相場において不利

為替レートが円安に傾きやすい要因として、円のファンダメンタル(経済の基本的な状態)の弱さが指摘されています。

国内の労働人口の減少などから海外に生産拠点を移す企業が多いため、現在の日本の貿易は輸入体質です。

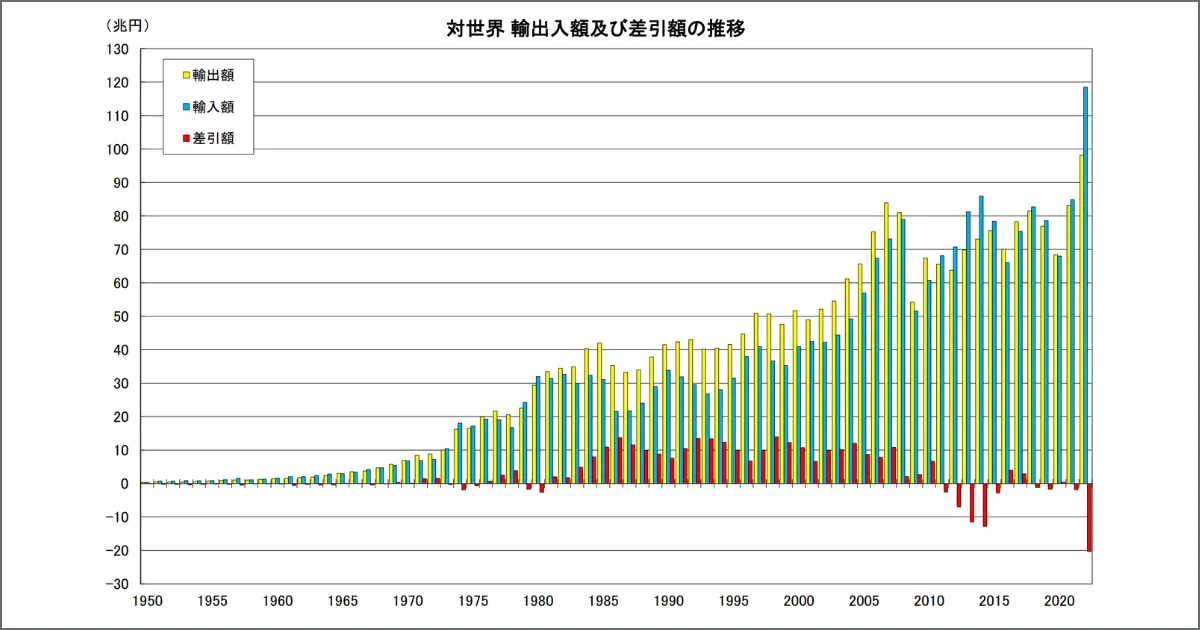

下のグラフからも読み取れるように、近年は輸入額が輸出額を上回っており、貿易は赤字になりがちです。

輸出産業が伸び切れず輸入に依存しがちなことで貿易が赤字になりやすく、円の価値は下降線を辿っています。

また、IT部門においても、GoogleやAmazonといった外資系サービスのシェアが大きい「デジタル赤字」も円安の原因のひとつです。

円安基調では円の価値が目減りしやすいため、株や不動産など、円以外で資産を保有する投資家が増えています。

円高が不動産投資にもたらす3つのメリット

為替レートが円高に転じることで、不動産投資にもメリットがあります。

ここでは円高が不動産投資にもたらすメリットについて解説します。

建築資材や建設コストの低下

日本では木材やコンクリート・鉄骨といった建築資材の多くを輸入に頼っています。

一般的に円高は輸入に有利なため、円安時よりも資材が安価になりやすいです。

また、資材の輸送費も下がりやすいことから、さらなるコストダウンが見込めます。

物件の建設コストが減少することで、物件価格も下がる可能性があります。

海外不動産の購入は有利

円高は海外不動産投資においても有利に働きます。

不動産投資にはまず物件を購入する必要がありますが、海外不動産の決済には現地通貨やドルなどが用いられます。

円高時には、より安い価格での物件購入が可能です。

例えば10万ドルの物件を購入する際、10円の差額は実に100万にも上ります。

海外の不動産を購入する際、円高のタイミングを狙うことで、初期費用の節減が期待できます。

新築物件の利回り向上

円高の影響で物件価格が下がった場合、新築物件の利回り向上が見込めます。

物件の表面利回りは「年間の家賃収入÷物件購入額×100」で求められます。

例えば、家賃8万円(年間家賃96万円)の物件を2,000万円と1,500万円で購入した場合の表面利回りは以下の通りです。

- 物件価格2,000万円(円安で購入):960,000÷20,000,000×100=4.8

- 物件価格1,500万円(円高で購入):960,000÷15,000,000×100=6.4

安く物件を購入できた場合、利回りが高くなるほか、家賃を65,000円程度に下げても2,000万円で購入した場合と同程度の利回りを確保できます。

なお、海外不動産は日本国内よりも物件の価格相場が安く、新興国を中心に活発な経済成長を遂げている国が多いためさらに高い利回りが期待できます。

円高が不動産投資にもたらす2つのデメリット

メリットが大きいと考えやすい円高ですが、デメリットも存在します。

海外不動産投資の収益は為替レートの影響を受けやすいため、デメリットについても把握しておきましょう。

輸出産業の低迷に伴うデフレの可能性

円高が進行すると、一般的には輸出産業が不利になります。

例えば1個あたり10ドルの製品を輸出した際の売値は、1ドル=150円では1,500円、1ドル=140円では1,400円です。

同様に、旅行業・宿泊業などインバウンド向けの産業も円安時より収益が減少しがちです。

近年は民泊施設などへの投資に対する関心が高まっていますが、メインターゲットが海外客の場合は円高による打撃を受けやすくなるでしょう。

不動産投資に限りませんが、円高が長引くと国外向け産業の業績が悪化し、景気が後退するリスクが高まります。

景気が悪化することで消費が減少し、さらなるデフレスパイラルに陥る可能性があります。

円に換えると海外不動産投資の収益が減少

海外不動産投資では円による取引ができず、現地通貨やドルなどの外貨を用います。

円高の状態で不動産収益を円に換金すると、収益が目減りしてしまいます。

例えば、ドル建てで不動産を運用し、収益を円換金した場合の金額は以下の通りです。

| 収益(米ドル) | 1ドル=140円で換金 | 1ドル=150円で換金 | |

| インカムゲイン | 1,000ドル | 140,000円 | 150,000円 |

| キャピタルゲイン | 100,000ドル | 14,000,000円 | 15,000,000円 |

わずか10円の差額での換金であっても、不動産収益には大きな影響が生じます。

海外不動産投資では、為替レートを考慮せず円換金すると損失に繋がる可能性があります。

円高状態の不動産投資でとるべき行動3選

円高にはメリット・デメリットの両方が存在します。

メリット・デメリットの両方を把握し、適切に対処することで資産の目減りを防ぎやすくなるでしょう。

物件購入の決断を早める

先に述べたように、円高の状態では建築資材や物件の建設コストが下がることがあり、円安の状態よりも物件価格が安くなる可能性があります。

特に海外不動産は為替レートと物件価格が密接に結びついており、初期費用を大きく左右します。

既に資金を用意できている状態であれば、円高のタイミングを狙って決済をすることで、より余裕を持って不動産投資をスタートさせやすいです。

また、円高時に海外不動産の視察を行うと、航空運賃や現地滞在費が割安になりやすいのもメリットに挙げられます。

物件購入費を分割で支払う

海外不動産を購入する場合、金融機関の審査基準が非常に厳しく融資を得るのが困難なため、基本的には費用を自己資金で賄う必要があります。

ただし、海外不動産の決済にはプレビルド方式が採用されているケースが多く、初期費用を抑えやすい傾向にあります。

プレビルド方式は物件の着工時に少額の頭金を支払い、工事の進捗に伴って残額を支払っていくという決済方法です。

円高の状態で頭金を支払えば、初期費用をさらに安くできるでしょう。

また、一般的には通貨間でレートの調整がなされるため、為替が永続的に円高ないしは円安に推移していくとは考えにくいです。

数年間のスパンでうまくタイミングを見計らい、円高時に決済をしていくことで、為替リスクを回避しやすくなります。

保有資産をドルや現地通貨に換金する

海外不動産投資を行う際、円高の状態でドルや現地通貨に換金しておくことで、有利な状態になりやすいです。

物件購入額を10万ドルと仮定した際の必要金額は、1ドル140円だと1,400万円、1ドル150円では1,500万円です。

物件購入額を一気に用意するのは大きな負担ですが、円高のタイミングを見計らって換金しておくことで、資金を節減して不動産を購入しやすくなります。

既に投資先の国が決まっている場合はその国の現地通貨に換えておき、投資先の国を検討中の場合は汎用性の高いドルに換えておくとよいでしょう。

海外不動産投資では為替レートがコストや収益に非常に大きく関係するため、常に為替レートを意識しておくことが重要です。

カンボジア不動産投資は米ドルによる取引が可能

カンボジアでは国内の大半の地域で米ドルが流通しています。

観光や日常生活のほか、不動産投資でも米ドルによる取引が可能です。

物件価格が比較的安価な東南アジア地域で、米ドル取引ができるのはカンボジアのみです。

不動産収益もドルで保有できるため、円安・円高の両方に対応しやすく、為替リスクを軽減できます。

また、米ドルは日本人にも馴染みのある通貨なので、資産状況を感覚的に把握しやすいでしょう。

首都プノンペンまでは片道10時間程度、格安航空券の価格が約5万円とアクセスが比較的手軽なのも特徴です。

弊社では、カンボジア不動産の売買・賃貸を仲介するほか、不動産投資に関する国内セミナーや現地ツアーも開催しています。

カンボジアのほかにも、ベトナムやオーストラリアなど複数国の不動産の仲介をサポートしております。

ぜひ、こちらからセミナーやツアーに関するご案内の詳細をご案内ください。

為替対策には海外銀行口座開設もおすすめ

海外不動産投資をすることで、円以外の資産を形成できますが、不動産投資にはまとまった額の初期費用がかかります。

また、海外不動産投資を目的として金融機関から融資を得るのは、審査基準が非常に厳しくハードルが高いです。

例えば、カンボジア不動産投資にはおよそ1,000万円台のキャッシュが必要です。

海外不動産投資は為替リスク対策に有効とはいえ、多額の資金を投入することに躊躇する方もいらっしゃるのではないでしょうか。

海外銀行口座の開設は、不動産投資より格段にリスクが少なく、少額の資金を運用したい方におすすめの資産形成スキームです。

日本国内より金利が高い国が多く、オンラインで口座開設手続きを完了できる国もあります。

カンボジアでは、非居住者でも口座開設ができるほか、多くの銀行が定期預金の金利を5%前後に設定しています。ドル預金が可能で、円安・円高の両方に対応しやすいのも特徴です。

弊社はカンボジアの銀行口座開設をサポートしており、日本語によるアフターサポートにも万全を期しております。

現地物件視察と口座開設がセットになったツアーを定期的に開催しておりますので、お気軽にご参加ください。

まとめ

2024年8月ごろは、日銀の金利政策や株価の下落などの要因が重なり、急速な円高を招きました。

現在、日本は不景気が続き貿易産業が不振なため、長期的な為替レートは円安で推移していく見込みです。

円のみで資産を保有すると、為替変動によって資産が目減りするリスクがあります。

円以外の形で資産を保有することで、為替リスクを回避しやすくなります。

外貨を獲得できる海外不動産投資や海外銀行口座開設は、為替対策に非常に有効です。

弊社では外資による資産形成をサポートしておりますので、ぜひお気軽にお問い合わせください。

荒木杏奈 / アンナアドバイザーズ株式会社

代表取締役 / 宅地建物取引士 / 宅地建物取引業 東京都知事免許(2)第99967号

所属団体:一般社団法人RE AGENT 理事長 / 一般社団法人東京ニュービジネス協議会(NBC) / 公益社団法人全日本不動産協会

1984年生まれ、東京都出身。大手広告代理店セプテーニ(株)入社、その後SBIグループを経て2012年よりカンボジアの首都プノンペンの金融機関に勤務。2013年に独立し日本とカンボジアに拠点を持ち、国内・海外の国際不動産サービスを展開。

著書:東南アジア投資のラストリゾート カンボジア (黄金律新書) 新書 幻冬舎

はじめての海外不動産投資